カーリースの仕訳と勘定科目とは?マイカー契約時における経費処理の違いを解説!

カーリース契約を法人や個人事業主で利用する場合、「仕訳はどうすればいい?」「どの勘定科目を使うべき?」といった経理処理に悩むことも多いはずです。

この記事では、カーリース契約時の仕訳の基本や、勘定科目の選び方をわかりやすく解説します。

また、マイカー購入時との経費処理の違いについても比較しながら紹介します。

リース契約ならではのポイントを押さえることで、節税や会計処理のミスを防ぎ、安心してカーリースを活用するための知識を身につけましょう。

目次

カーリースとは?カーリース契約の流れも解説

ここでは、カーリース契約の概要と、カーリース契約の流れを解説します。

カーリースの概要

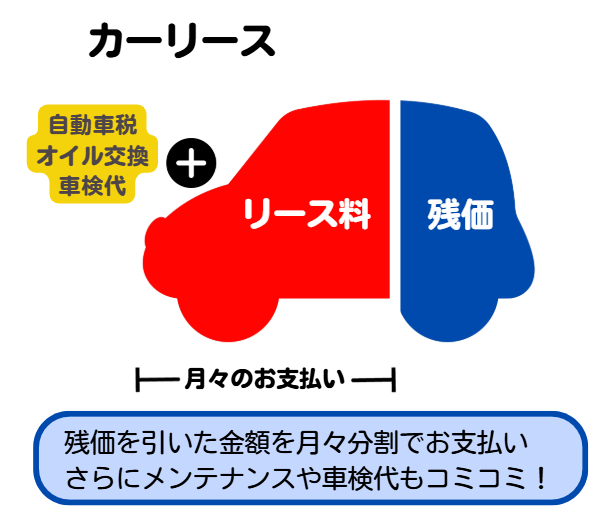

カーリースとは、カーリース会社が所有している車を、契約期間内に使用者に貸し出すサービスです。

カーリースは、車両本体価格や、自賠責保険料、車検代、メンテナンス費用など、すべてが月額料金に含まれます。

毎月決まった料金を支払うだけで、車検やメンテナンス、保険料の支払いなどを任せられます。

契約期間は短くて1年、長くとも10年以上と、契約者のニーズに対応できます。

多数の車種から好きな車種を選択できます。しかし、途中解約ができず、解約する場合には違約金が発生します。

【こちらも読まれています】

>カーリースはデメリットだらけ?契約前に知っておくべき注意点と向いている人

カーリース契約の流れ

一般的なカーリース契約の流れを説明します。

①希望車種や契約内容を選択する

⇩

②見積りを出す

⇩

③審査に申し込む

⇩

④審査に通過後、契約する

⇩

⑤納車される

途中解約ができないため、結婚や出産、引っ越しなど、ライフスタイルの変化がある場合には、それを見越した車種や契約年数を考えなければいけません。

カーリースは、ほとんどの車種を選択可能です。

ライフスタイルに合わせた車種や契約内容を選択し、見積もりを申し込みます。

見積もりが出て、予算にあった内容であれば、契約へ進み審査されます。

法人や個人事業主は、事業内容や資本金、売上高などが記載された決算関係の書類を求められますので、提出してください。

提出した書類内容をもとに審査が行われ、審査に通ると契約内容を再度確認し、納車されます。

★ディープラスのカーリースは頭金なし!税金もメンテ代も月々コミコミ!

カーリース契約とマイカー購入時の会計処理の違い

カーリースの契約時と、毎月の月額料金を経費へ計上する際は、どのように会計処理を行うとよいのでしょうか。

ここでは、マイカー購入時とカーリース契約時の会計処理や、勘定科目について解説します。

カーリース契約とマイカー購入の会計処理を比較

法人や個人事業主が、カーリース契約をする場合と、マイカー購入をする場合では、会計処理が異なります。

カーリース契約をする場合は、月額料金をそのまま経費へ計上でき、月額料金の中にメンテナンスや自賠責保険料、車検代が含まれています。

会計処理を簡素化することが可能です。

ただしカーリースは、所有権がカーリース会社にあるため、契約者の固定資産として認められません。

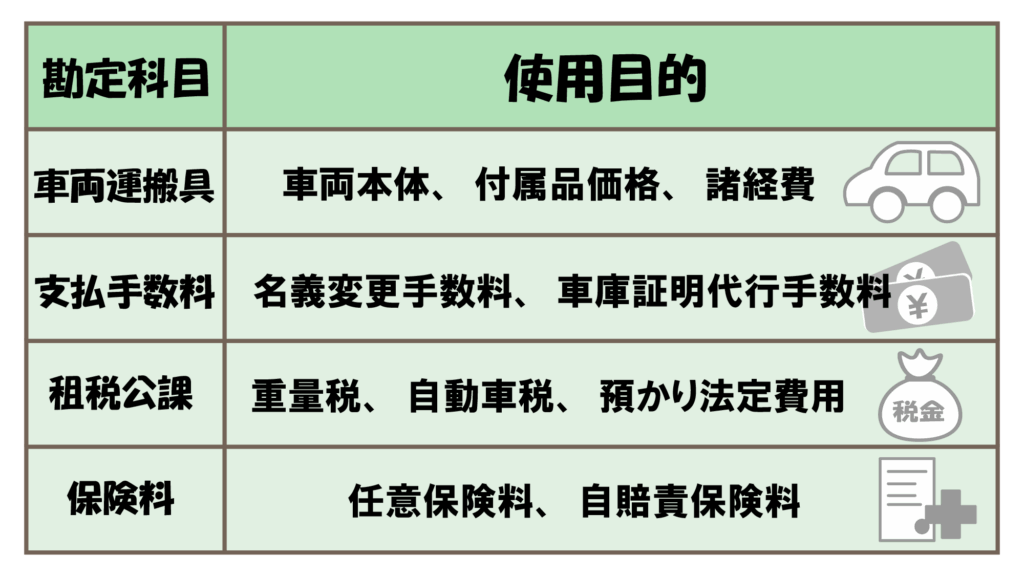

一方、マイカー購入をする場合は、「車両運搬具」という勘定科目で仕訳して経費へ計上します。

購入にかかった費用を全て経費へ計上することはできません。

全て経費へ計上できない理由が、減価償却に関係があります。

マイカーの勘定科目と減価償却

減価償却とは、車両や機械といった資産を取得した場合に、その資産の経過年数に応じて価値が目減りしていく分を一定期間または割合で経費計上していくというものです。

マイカーを購入すると「車両運搬具」として経費へ計上しますが、このとき全額を経費へ計上することはできません。

車を購入すると、所有権は購入者のものとなり、固定資産として扱います。固定資産を購入すると、減価償却が必要です。減価償却とは、購入費用を決められた年数(耐用年数)で割って、その算出した金額を経費へ計上します。

たとえば、300万円で事業用の車を購入した場合に経費へ計上できるのは、1年間に300万円÷6年=50万円になります。

カーリースを計上するための勘定科目

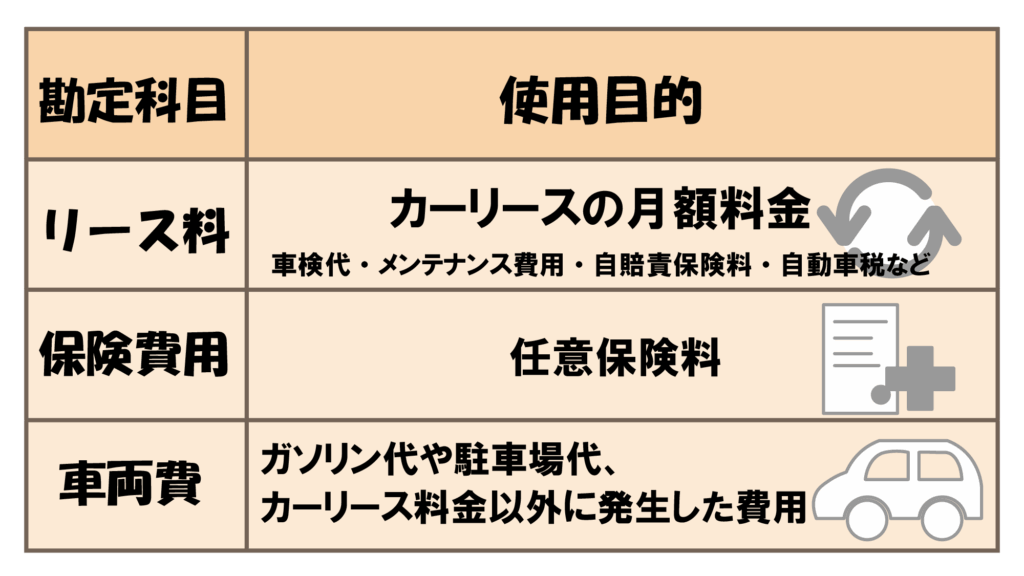

カーリースの料金を経費として計上する際には、主に「賃借料」や「リース料」という勘定科目を使用します。

このリース料には、車両本体価格のほか、自動車税や自賠責保険料、車検費用、メンテナンス費用などが含まれている場合が多いです。

そのため、マイカーを購入した場合のように、税金や保険料、車検代などを個別に計上する手間が省け、経費処理を簡素化できます。

また、リース契約に含まれないガソリン代や駐車場代などは、「車両費」として計上することが一般的です。

カーリースに含まれない費用は経費へ計上できるのか

カーリースに含まれない費用は、保険費用や車両費として計上します。

カーリース契約に含まれる保険は自賠責保険のみであり、自賠責保険では補償できない部分は、契約者が任意保険に加入しなければいけません。

任意保険料はリース料とは別に「保険費用」という勘定科目で仕訳します。

走行した分のガソリン代や、契約者自身が用意しなければいけない駐車場代は、カーリース料金には含まれず「車両費」として、仕訳します。

カーリースの仕訳方法

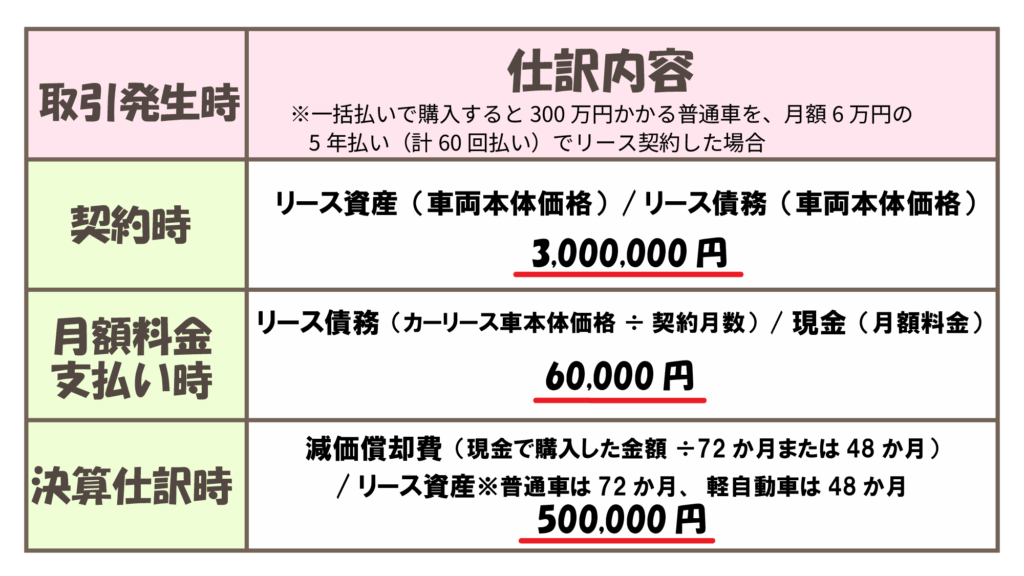

カーリース料金を経費へ計上する際に、次の3種類の契約方法によって、勘定科目や経費への計上方法が異なります。

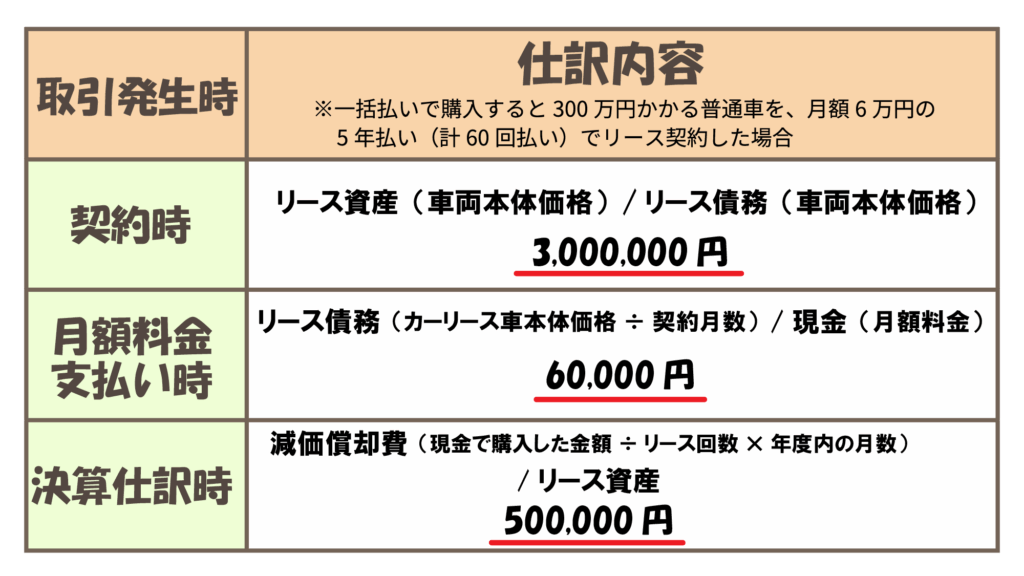

所有権移転ファイナンス・リース取引

所有権移転ファイナンス・リース取引とは、契約満了時に所有権がカーリース会社から契約者に移る取引です。

カーリース車をもらう契約プランのときに、この取引が行われます。

カーリース車を最終的に購入する場合も、車をローンで購入する場合も、所有権移転ファイナンス・リース取引です。

このとき、カーリース車は固定資産として扱われ、減価償却の仕訳をします。

所有権移転外ファイナンス・リース取引

所有権移転外ファイナンス・リース取引とは、契約が終了しても所有権がカーリース会社であり、所有権が移行しない取引です。

ほとんどのカーリース契約はこの取引内容です。

もし、そのカーリース車を持ち続けたい場合には、再度契約(再リース)を行うか、その他費用を支払い、所有権を契約者本人に以降させます。

所有権移転外ファイナンス・リース取引は、この取引特有の「リース期間定額法」で、資産計上と減価償却して決算仕訳をします。

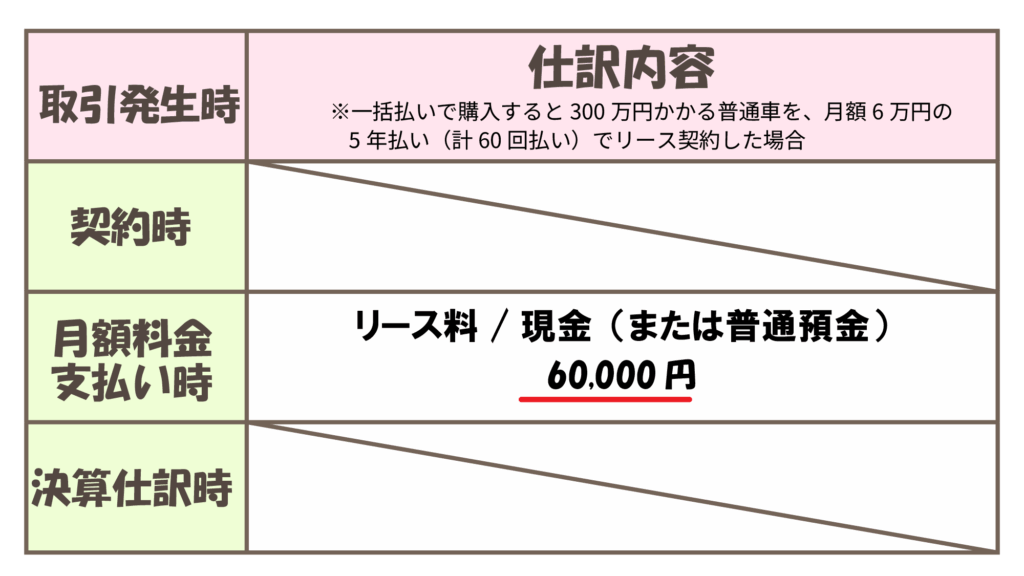

オペレーティング・リース取引

ファイナンス・リース取引に該当しない契約がオペレーティング・リース取引です。

この取引では、車両は資産計上されず、減価償却も行われません。リース料は車のレンタル費用として経費処理され、バランスシートへの計上も不要です。

リース債務やリース資産の計上、減価償却やリース負債の処理も不要なため、会計処理が比較的シンプルになります。契約満了時には車両を返却する必要があります。

個人事業主がカーリースを計上する場合の注意点

カーリース車を、仕事用とプライベート用の両方で利用する方もいるでしょう。

個人事業主がカーリースを仕事で使用し、経費へ計上する際には、3つの注意点を理解しなければいけません。

それぞれ解説していきます。

仕事でのみカーリースを利用する場合

仕事のみでカーリースを利用する場合は、

カーリース料金全額を「リース料」という勘定科目として、経費へ計上できます。

カーリース料金だけではなく、走行した分のガソリン代は「車両費用」という勘定科目、任意保険料は「保険料」という勘定科目として、経費へ計上します。

プライベートでのみカーリースを利用する場合

カーリース車をプライベートのみ利用する場合は、経費へ計上ができません。

カーリースをプライベートで乗る場合には月々の費用などをしっかりと確認しましょう。

仕事とプライベートの両方でカーリースを利用する場合

カーリース車を、仕事用とプライベート用の両方で利用する場合には、家事按分という方法で、経費計上します。

家事按分とは、リース料金やガソリン代、任意保険料、駐車場代などカーリースに発生した費用を、仕事で使った分とプライベートで使った分に分けて、経費に計上することです。

たとえば、仕事で走行した距離と運転した日数を考え、仕事:プライベート=8:2と設定すると、経費へ計上できる経費は仕事の8割分のみとなります。

家事按分の割合は、自己申告で決定するので、カーリースに関わる費用を10割経費へ計上することも可能です。

しかし、申告後に税務調査が入ったときに指導が入ることがあります。

家事按分は、仕事とプライベートの、正直な割合で申告しましょう。

【こちらも読まれています】

個人事業主こそカーリースがお得!料金だけではないメリットとは

社用車にカーリースを利用する際のメリット

法人や個人事業主がカーリースを利用するメリット3選を紹介します。

経費化して節税できる

カーリースは、仕事用で利用する場合には、カーリースに発生する費用の全てを経費に計上でき、節税効果が高くなります。

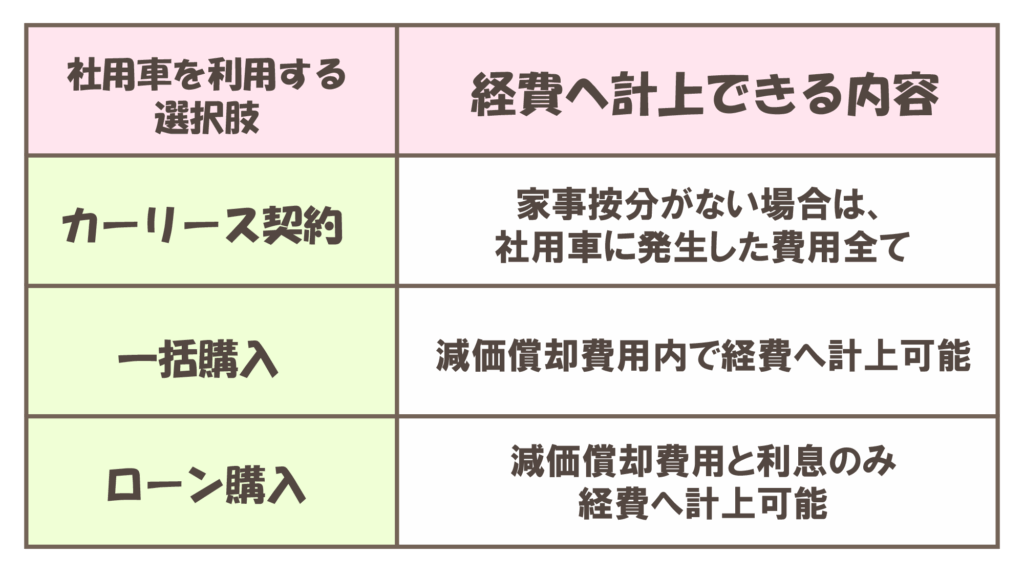

一括で購入する場合と、カーローンで購入する場合とでは、経費計上の内容が異なります。

経費へ計上できる金額が大きくなるほど、節税効果は大きくなります。

カーリースは家事按分がない場合には、月額料金やガソリン代、任意保険料など全てを経費へ計上できます。

次の表は、社用車をカーリース契約、一括購入、ローン購入するときに、経費へ計上できる内容をまとめたものです。

経費が一定なのでコスト管理がしやすい

経費が一定であると、コスト管理が行いやすくなり、個人事業主や法人の方は安心できるでしょう。

また、メンテナンスリース(カーリースのプラン)の場合は毎月のリース料金に「車両価格」以外にも契約期間中に発生する「各種税金」「車検代」「整備点検費用」「消耗部品交換費用」などが含まれています。

プランによっては月額料金に、メンテナンス費用や車検代、自動車税、自賠責保険料などが含まれているので、毎月の経費管理が楽になります。

車を購入すると、特定の月に自動車税や車検代の支払いが発生するので、経営資金の負担が大きくなります。

経理作業の業務が楽になる

カーリースを契約すると、面倒な経理処理業務が削減でき、本来の業務に専念できます。

経理管理だけではなく、カーリースの車検やメンテナンスも、カーリース会社に任せられます。

本来の業務に専念するために、社用車に関してカーリース会社に頼るメリットは大きいものです。

★ディープラスで各種税金、車検費用やメンテナンス費用コミコミで契約できます!

社用車にカーリースを利用する際のデメリット

法人や個人事業主がカーリースを利用するデメリット3選を紹介します。

中途解約ができない

事業経営が悪化し、中途解約したくなっても、原則カーリース契約は中途解約が不可能です。

やむを得ず中途解約する場合には、原則解約金として残りの契約満了月までの月額料金分と、違約金や解約手数料などを一括で支払わなければいけません。

中途解約をして違約金が発生した場合の仕訳としては、未払いリース料を「リース解約損」、未払いリース料の消費税部分を「仮払消費税」、違約金を「雑損失」として以下のように仕訳します。

カーリースを契約する際は、カーリースを契約する目的や契約機関をしっかり考え、契約する必要があります。

走行距離の制限がある

カーリースを契約する際は、走行距離の制限があります。

本来月額料金は、契約満了時に車の価値を予想した残価を設定し、車両本体価格から残価を引いて契約期間の月数を割った金額です。走行距離を設定することで残価が決まります。

走行距離の制限を超えると、車の価値が落ちてしまいます。契約満了時の価値と、契約時に設定した残価に差が出ないよう、走行距離の制限を設けているのです。

契約満了時に追加料金が発生することがある

カーリースの使い方により、契約満了時に追加料金が発生します。

カーリースはカーリース会社の所有物であり、借りた車は元の状態に戻して返却することが原則です。契約満了時に発生する可能性がある追加料金は次の通りです。

走行距離制限を超えて走行した分の精算金額

車の傷や汚れを修復するための原状回復費用

契約時に設定した残価と契約満了時に査定した金額の差額分

車を購入した場合でも、車に傷をつけてしまった修理費用が発生したり、走行距離が多いほど価値が下がり売却時に査定額に影響します。

【こちらも読まれています】

法人で車をリースするデメリットはあるの?魅力やデメリットについても解説!

カーリースの中途解約におけるその他の仕訳事例

カーリースを中途解約する際には、違約金を支払って契約を終了するケース以外にも、車両を買い取る場合や、状況によって返金が発生するなど、いくつかのパターンが考えられます。

ここでは、単純な解約以外のイレギュラーなケースにおける勘定科目や具体的な仕訳方法について解説します。

中途解約してそのまま車を買い取る場合

リース契約を途中で解約し、そのまま車両を自社で買い取る場合は、通常の購入と同様の会計処理を行います。

これまで賃貸借処理を行っていた場合、車両の購入費用を「車両運搬具」として資産計上し、支払った対価を「現金預金」などで処理します。

この際、もし解約に伴う違約金や手数料が含まれている場合は、車両の取得価額に含めるか、あるいは別途「雑損失」などで計上するかを確認しましょう。

新たな売買取引として処理されるため、これまでのリース料とは区別して、固定資産として減価償却を行っていくことになります。

解約に伴う返金や遅延損害金の処理

契約の内容によっては、解約時に精算が行われ、払いすぎた費用が返金されるケースがあります。この場合の返金仕訳は、「未収金」や「雑収入」として計上し、その期の損益に反映させるのが一般的です。

また、リース料の支払いが遅れて遅延損害金(延滞金)が発生した場合は、「支払利息」や「雑損失」、あるいは「支払手数料」などの勘定科目を使用します。

これらは通常のリース料とは性質が異なるため、消費税の取り扱い(課税・不課税)も含めて税理士等に確認しながら正確に処理することが大切です。

まとめ

個人事業主や法人が、カーリースを契約したときと購入したときの勘定科目の違いや、経費処理の違いを中心に解説しました。さらに、社用車をカーリースにしたときのメリットとデメリットについても解説しました。

社用車をカーリース車にする場合には、経費計上についてしっかり理解しておかないと、経営に支障が出ます。よく考えて、カーリースにするか購入するかを検討しましょう。

この記事の監修者

ディープラス編集部

- ディープラス編集部について

- ディープラスは、カーリース専門店として豊富な実績を持ち、お客様に最適なカーリースプランを提供しています。ディープラスマガジンでは専門知識を活かし、カーリースの仕組みやお得な活用法、その他おクルマに関するお得な情報について分かりやすく解説します。

- 記事一覧はこちら